MoneyDJ新聞 2024-02-05 10:14:56 記者 新聞中心 報導

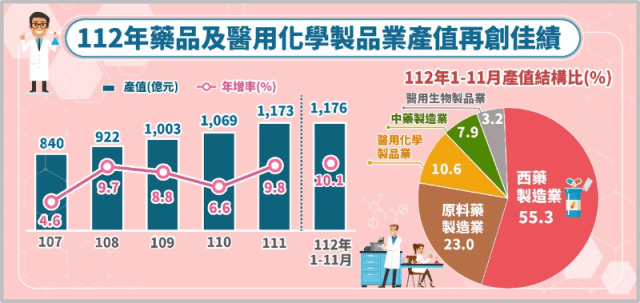

經濟部統計處表示,去(2023)年受惠西藥外銷市場需求暢旺,加以政府鼓勵製藥產業加速進軍國際市場,業者積極投入應用研究,開發關鍵技術,擴展新產能,有效開拓外銷市場成長量能,推升2023年1-11月藥品及醫用化學製品業產值攀升至1,176億元,已高於2022年全年,續成長10.1%,為經濟逆風中,表現相對亮眼的產業。

我國藥品及醫用化學製品業分為原料藥、西藥、醫用生物製品、中藥、醫用化學製品等製造,近年因COVID-19疫情、人口結構漸趨老化,對醫療保健需求逐年提高,帶動業者厚植利基產品,穩健擴充產能,推升我國藥品及醫用化學製品業產值迭創新高,2020年首度突破千億元水準,2022年達1,173億元,連續3年站穩千億元水準,年增9.8%,2023年1-11月產值再度攀升至1,176億元。

觀察細行業產值變動,統計處指出,我國藥品及醫用化學製品業中,以西藥製造業居大宗,主要供應國內市場需求,內銷占比在8成上下,近5年產值多呈穩定成長趨勢,惟2021年受上年疫情爆發,客戶大量備貨墊高基期影響,年減6.8%,2022年1-11月則受惠美國市場需求暢旺,加上廠商擴增國內產線,產值651億元,年增達32.9%,為推升藥品及醫用化學品業全年再創高的最大貢獻者。

在原料藥製造業方面,我國原料藥品質深具競爭優勢及具差異化,業者主攻外銷市場,直接外銷占比高達9成,近年隨廠商陸續取得藥品認證,帶動原料藥產值穩定成長,2022年產值突破200億元,年增16.2%,2023年1-11月復因新藥增加,加上新產能開出,帶動產值續成長至270億元,年增31.2%。

醫用化學製品業主要產品包括血糖檢測試劑、抗原(體)檢測試劑、生物晶片等醫用化學製品,近年受疫情推升快篩檢測試劑等需求,加上血糖檢測試劑外銷量能挹注,致2020-2022年產值連續3年呈2成以上之快速增幅,2022年產值251億元,更超越原料藥製造業的228億元,2023年因疫情高峰已過,業者調節生產配置,1-11月產值124億元,轉年減47.1%。

中藥製造業方面,我國中藥製造業者深耕國內市場,內銷占比均逾8成,近年產值多呈成長趨勢,惟2020-2021年起因疫情與材料產地天候不佳影響,約制中藥生產動能,2022年因抗疫處方用藥需求熱絡,帶動產值創歷年高峰達105億元,成長27%,2023年隨國內疫情趨於平穩,加以上年高基期下,1-11月產值93億元,轉呈年減3.1%。

醫用生物製品業受惠國內疫苗蓬勃發展、生物製劑與生技業者深耕研發,近年產值快速成長,2021年在政府因應國內防疫需求帶動下,業者積極增產,推升產值至90億元,大幅成長2倍以上,2022年隨出貨高峰已過,產值年減50.2%,2023年1-11月產值38億元,續減8%。

在出口市場的部分,近年在政府推動製藥產業鏈結國際競爭力計畫下,業者積極開發高價值利基產品,提升國際競爭力。依我國海關出口金額及國家觀察,近年出口金額逐年成長,2023年出口值達18億美元,創歷年新高,年增16.3%,其中以美國為我國出口的最大市場,2023年占比39.8%,年增11.9個百分點,其次為歐盟占10.8%、東協占10.5%,而日本市場在我國業者積極開拓布局下,2023年占比10.1%,超越中國的9.1%,且連續6年正成長,表現亮眼不容小覷。

隨中高齡人口逐年增加,國人對醫藥製品需求持續上升,致我國藥品需求需仰賴進口補足。依我國海關進口金額觀察,近年進口值多呈成長趨勢,其中2021年在因應COVID-19疫苗需求帶動下,進口值成長19.2%,2022年續增34%,2023年在高基期及疫情常態化後,國內需求趨緩,轉呈年減19.8%;就進口地區觀察,因歐美主要國家生產具經濟規模,我國以進口自歐盟居大宗,2023年占比54.6%,其次為美國,2023年占14.9%,兩者合占近7成進口總額。

(圖片來源:經濟部)